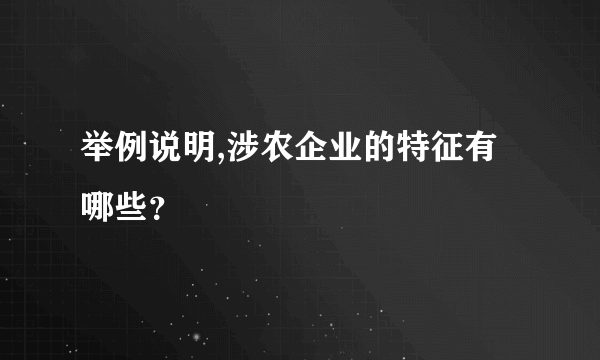

举例说明,涉农企业的特征有哪些?

的有关信息介绍如下:

涉农企业是指从事农产品生产、加工、销售、研发、服务等活动,和从事农业生产资料生产、销售、研发、服务活动的企业。涉农企业通常包括四种类型:一是为农产品生产提供生产资料和服务的农资企业,二是农产品生产企业,三是农产品加工企业,四是农产品流通企业。1、企业从事农、林、牧、渔业项目的所得,可以免征、减征企业所得税:企业从事下列项目的所得,免征企业所得税:蔬菜、谷物、薯类、油料、豆类、棉花、麻类、糖料、水果、坚果的种植;农作物新品种的选育;中药材的种植;林木的培育和种植;牲畜、家禽的饲养;林产品的采集;灌溉、农产品初加工;兽医、农技推广、农机作业和维修等农、林、牧、渔服务业项目;远洋捕捞。企业从事下列项目的所得,减半征收企业所得税:花卉、茶以及其他饮料作物和香料作物的种植;海水养殖、内陆养殖。2、从事涉农企业经营的企业主个人所得税免税。3、直接从事农林牧渔等涉农经营企业的房产、土地免税。每个人的价值观都是有所差异的。虽然团队间的成员都是为了实现个人利益,实现企业利益而奋斗。但是,工作过程中也会存在误解和矛盾。拓展资料1、农民从事种植业、养殖业、饲养业、捕捞业取得的所得,已缴纳农业税、牧业税的,不再缴纳个人所得税。2、取消农业特产税、减征、免征农业税或牧业税后,农民取得的农业特产所得和从事种植业、养殖业、饲养业、捕捞业的所得,仍暂不缴纳个人所得税。3、取消农业特产税,减征、免征农业税或牧业税后,农民销售自产农产品的所得,仍暂不缴个人所得税。4、农民销售水产品、畜牧产品、蔬菜、果品、粮食和其他农产品,月销售额不到5000元或每次(日)销售额不到200元的,不缴纳增值税。如果农民在销售上述农产品的同时还销售其他非农产品,其中农产品销售额占整个销售额一半以上的,月销售额不到5000元或每次(日)销售额不到200元的,也不缴纳增值税。5、无固定生产经营场所的流动性农村小商小贩,不必办理税务登记。为确保以上各项政策的贯彻落实,国家税务总局对各级税务机关提出五项工作要求:1、要严格执行对进入各类市场销售自产农产品的农民取得的所得不征个人所得税的政策。凡税务机关没有证据证明销售者不是“农民”和不是销售“自产农产品”的,就应按“农民销售自产农产品”执行政策。